¿En qué consisten las normativas de Siboif y Conami?

La Superintendencia de Bancos y de Otras Instituciones Financieras (Siboif) y la Comisión Nacional de Microfinanzas (Conami) emitieron resoluciones individuales que permiten “establecer condiciones especiales temporales” a los deudores que han visto o pueden ver afectada su capacidad de pago por el contexto.

En el caso de los bancos, las cuatro financieras reguladas por la Siboif (Fundeser, Fama, Finca y FDL) y aseguradoras, se podrán modificar las condiciones acordadas en los contratos de crédito sin que esto sea considerado una reestructuración (lo cual en otro contexto sería malo para tu récord crediticio); se pueden hacer consolidaciones de deudas y prórrogas.

Para las microfinancieras que están inscritas ante Conami (aquí podés ver la lista), la circular administrativa divulgada contempla únicamente la modificación de las condiciones establecidas al momento de firmar el préstamo y –al igual que con los bancos– no será registrado como una reestructuración.

Ojo: si tus deudas son con casas comerciales, debés saber qué éstas en la gran mayoría de casos están inscritas como microfinancieras, por lo cual deberían regirse por la normativa de Conami (si están inscritas ahí).

➡ ➡ Aquí podés descargar las resoluciones de la Siboif y la de Conami.⬅ ⬅

¿Quiénes aplican a este beneficio?

La norma de la Siboif está dirigida a beneficiar a los deudores de créditos de consumo (préstamos personales, de vehículo, estudiantiles), hipotecarios para la adquisición de vivienda, microcréditos (hasta US$10,000 y se otorga a personas con negocios y que pagarán con las ventas del mismo) y créditos comerciales (mayores a US$10,000 para financiar los sectores industriales, agropecuarios, turismo, comercio, exportación, minería, construcción, comunicaciones, servicios). Se exceptúan tarjetas de crédito y extrafinanciamientos.

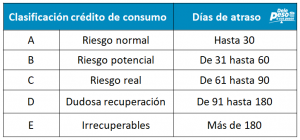

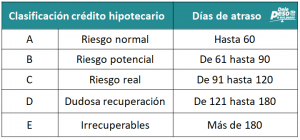

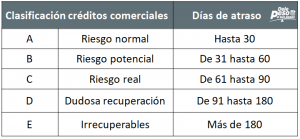

Adicionalmente, debés tener claro que esto NO aplica a todos los deudores, sino que únicamente aquellos que hasta el 31 de marzo de 2018 tenían calificación de riesgo A o B, así como los créditos otorgados en abril. Si querés saber si estás en alguna de esas categorías, revisá las siguientes tablas:

Para bancos y financieras:

No podés dejar de leer: ¿Es momento de correr al banco a sacar mis ahorros?

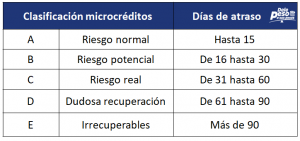

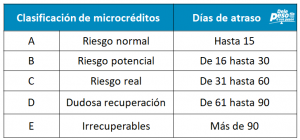

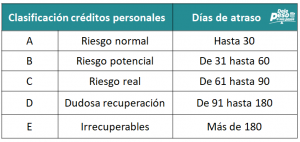

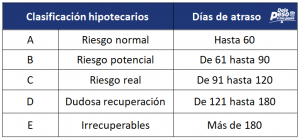

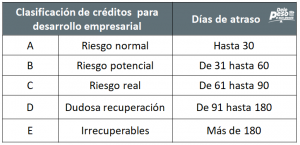

En cuanto a la disposición de Conami, abarca hasta calificación C en el caso de los microcréditos, y restringe a las calificaciones A y B para créditos personales, hipotecarios y para desarrollo empresarial (capital de trabajo, para adquisición de activos fijos, mejoras de local) otorgado por microfinancieras.

En las siguientes tablas podés saber en qué calificación estás ante las microfinancieras:

Ambas normativas son explícitas en que para beneficiarte debés haber demostrado “buen comportamiento de pago” y evidenciar que hay afectaciones directas o indirectas por los acontecimientos desarrollados desde abril 2018. ¿Ves por qué es importante cuidar nuestro crédito?

¿Cómo queda el récord crediticio?

Si te acogés a cualquiera de estas normativas, se deberá mantener la misma calificación de riesgo que tenías hasta el 31 de marzo, aunque si luego de este proceso incumplís en los pagos, el crédito deberá reclasificarse; es decir, no es ningún “blindaje” permanente.

Asimismo, en tu récord crediticio deberá reflejarse que hiciste uso de estas normativas de flexilización. Tanto bancos, financieras, aseguradoras y microfinancieras deberán notificarlo sin excepciones ante las centrales de riesgo privadas y/o ante la central de riesgos pública, según el caso.

¿Hasta cuándo tengo para hacer uso del beneficio?

La fecha máxima para las solicitudes en bancos, financieras y aseguradoras es el 31 de diciembre próximo; para las microfinancieras la normativa de Conami no especifica fecha límite.

Para vos: ¿Cuándo y cómo vender mi vehículo?

¿Me conviene hacer uso de estos recursos?

Cada usuario debe valorar según el grado de afectación que tenga, pero debés tener claro que éstas son condiciones especiales para:

- Evitar que las instituciones financieras reclasifiquen el riesgo de tus préstamos, lo cual es positivo para tu récord crediticio. Si has luchado por ser cliente A, seguirás siéndolo.

- Ajustar las condiciones de los créditos según la nueva capacidad de pago de los deudores. Es decir, si tu cuota eran US$450 mensuales, pero producto de la caída de las ventas ahora sólo podés pagar US$250, la institución puede ser flexible para garantizar que pagués.

- Evitar la ejecución de las garantías a causa del deterioro en la capacidad de pago. Esto se hace aún más importante para los microcréditos y los créditos de tipo comercial, cuyas garantías son, generalmente, bienes necesarios para el funcionamiento del negocio.

Recordá que cada institución tiene la potestad de determinar la aplicabilidad de las normativas en cada caso y cada cliente se evalúa de forma individual. Si querés hacer eso de este recurso, debés acercarte a la institución o instituciones donde tenés los créditos.

Asimismo, la institución financiera, sin importar el tamaño, debe explicar a detalle en qué consisten las nuevas condiciones del crédito (tasa, plazo, garantías, salgo deudor) y aclarar todas las dudas de los clientes. No firmés algo que no entendés.

Desde Dele Peso a sus Pesos te recomendamos analizar a conciencia si necesitás hacer uso de estos recursos en este momento, o determinar si aún tenés capacidad de pagar en tiempo y forma, ante lo cual es mejor dejar esta opción como medida de protección a futuro.