El Instituto Nicaragüense de Seguridad Social (INSS) tiene dificultades de solvencia. En 2017 el INSS cerró con un déficit de 2,373.8 millones de córdobas, debido a que sus gastos fueron de 26,414.8 millones de córdobas, mientras sus ingresos alcanzaron los 24,493.8 millones.

El economista Adolfo Acevedo ha estimado que si no hay cambios en el INSS en lo que resta del año, en diciembre próximo el déficit alcanzará los 3,400 millones de córdobas (unos 108 millones de dólares), consumiendo las reservas técnicas (ahorros) de la institución, que en 2017 cerraron en 5,391.91 millones.

¿Por qué el INSS está en esta situación? Las razones son varias, entre las que destacan:

- El mercado laboral nica es en su mayoría informal (88% de las empresas son informales, según la Encuesta de Empresas Sostenibles Nicaragua 2015), lo que ocasiona que una minoría sea la que contribuya al INSS, poniendo “en jaque” el sistema de reparto simple con el que opera el Instituto (los aportes de empleadores y trabajadores pagan las pensiones). Apenas el 26.66% de la Población Económicamente Activa de Nicaragua cotiza al INSS, según el último anuario de la institución (pág 323), una cifra que en vez de aumentar, se redujo el año pasado; mientras tanto, el número de pensionados sigue en aumento.

- La pensión reducida incorporada en 2013 presiona las finanzas del INSS: en 2017 representó un egreso de 1,626.23 millones de córdobas y va en aumento. Esta pensión se paga a quienes cotizaron al INSS al menos 250 semanas pero no alcanzaron las 750 reglamentarias para la pensión de vejez.

- Los gastos administrativos (planilla, servicios, papelería, entre otros) han crecido aceleradamente. Para darte una idea: en 2006 el pago de planilla sumó 197.8 millones de córdobas, pero en 2017 representó un egreso de 1,781.3 millones.

- El Estado adeuda alrededor de 500 millones de dólares al INSS y, según distintos especialistas, no realiza en tiempo y forma la contribución obligatoria que debe hacer al Instituto.

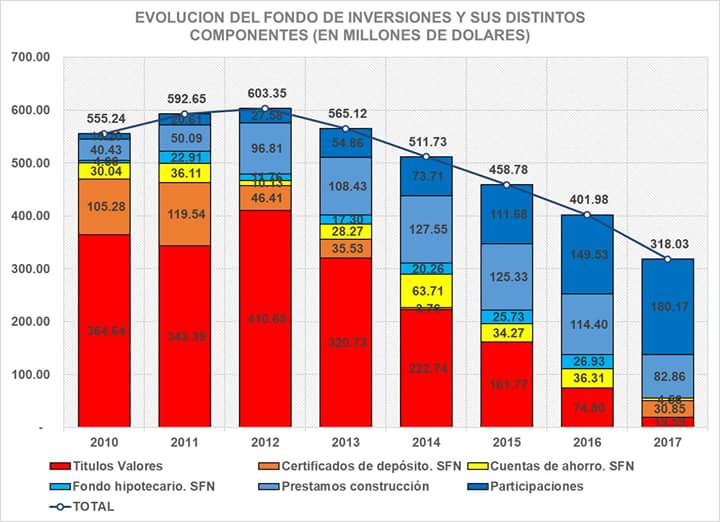

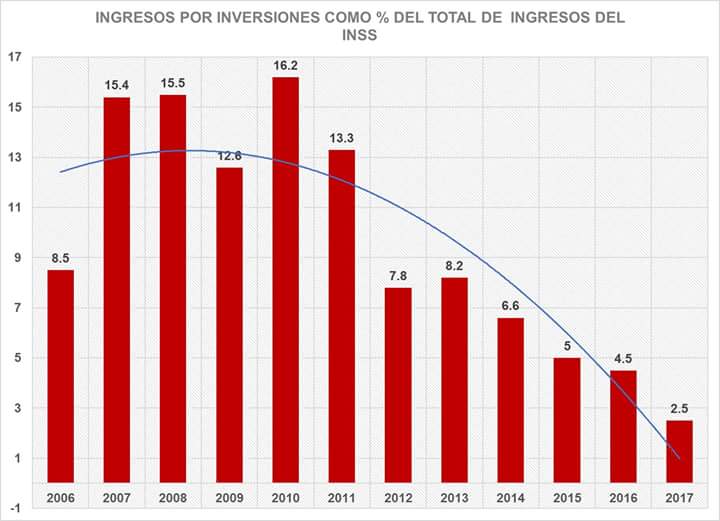

- Se ha cambiado la estructura de las inversiones del INSS y estos cambios no han sido favorables: para que el sistema de reparto funcione, el Seguro Social debe invertir sus excedentes en productos financieros o proyectos rentables, pero en los últimos años, este no ha sido el caso, como podés ver en estos gráficos del economista Adolfo Acevedo:

Se avecina –en teoría– una discusión seria en torno a los cambios que se deben hacer en la administración del INSS y es por ello que en Dele Peso a sus Pesos queremos explicarte los cambios que se han “barajado” desde hace más de una década como alternativas para rescatar las finanzas del Instituto (algunos con más rechazo que otros), de manera que como ciudadanos/as informados/as podamos aportar a la discusión:

1. Reducir y transparentar los gastos administrativos del INSS. Revisar la planilla de la institución (priorizando el personal técnicamente preparado) y beneficios como el pago de decimocuarto mes, así como automatizar algunos procesos, tal como se hizo en el Instituto de Seguridad Social y Desarrollo Humano (ISSDHU), adscrito a la Policía Nacional.

Es indispensable que el INSS se transforme en una entidad administrada de manera autónoma, por representantes legítimos de los aportantes, concentrada estrictamente en el cumplimiento eficaz de sus funciones y objetivos, técnicamente capaz, y absolutamente transparente, capaz de rendir cuentas de manera sistemática y detallada de la utilización de los recursos de los cotizantes», destaca el economista Adolfo Acevedo.

2. Trasladar al Estado las funciones de protección social que le corresponden y que han recaído en el INSS, tales como el pago de pensiones de guerra, pensiones especiales y pensión reducida. El Presupuesto General de la República podría absorberlas haciendo una revisión en las partidas de poderes del Estado donde se han dado incrementos en los últimos años. Asimismo, algunos especialistas en seguridad social como José Dolores Gómez han recomendado incrementar a 500 semanas el mínimo para gozar de una pensión reducida. Al cierre de 2017 se pagaban 49,475 pensiones de ese tipo, cifra que seguirá aumentando.

3. Auditar y transparentar la cartera de inversión del INSS, y liquidar los activos cuya rentabilidad sea inferior al de los títulos valores del Estado –que rondan el 9%–, así como aquellos que se alejan de la naturaleza y objetivos de la institución (préstamos para construcción de edificios y participaciones accionarias en empresas, por ejemplo).

4. Que el Estado cumpla pagando su deuda con el INSS, haga sus aportes en tiempo y forma como empleador y con la cuota que le corresponde para el gasto de maternidad y enfermedad, así como incrementar su aporte. Con la reforma que se derogó el aporte del Estado por cada afiliado activo pasaba del 0.25% al 1.25%, aunque algunos especialistas han dicho que dicha contraparte podría ser del 2%. Sobre la deuda histórica de 500 millones de dólares, la última reforma (2014) la prorrateó a más de 50 años, con abonos de alrededor de 9 millones de dólares por año, pero se he señalado la necesidad de reestructurar esa deuda a menos tiempo para inyectar más dinero al INSS.

5. Incrementar los ingresos por cotizaciones. Se debe aumentar el número de asegurados activos (apenas el 51.9% de los 914,196 asegurados reportados en 2017 cotizaron todo el año). ¿Cómo se puede lograr esto? Hay varias tareas por hacer:

- Realizar una fiscalización más efectiva en el INSS, de manera que se identifiquen las empresas que sí tienen capacidad de inscribir a sus trabajadores y no lo hacen, además de verificar si las empresas aportan lo que deben.

- Cobrar a las empresas morosas con el INSS, aquellas que sí han deducido a los trabajadores su aporte, pero no han hecho el pago al Instituto.

- Crear un régimen especial para las micro y pequeñas empresas (cuentapropistas incluidos), con cuota diferenciada, de modo que se incentive la afiliación de ese sector que actualmente no tiene gran cobertura de seguridad social.

- Aumentar el salario máximo cotizable. Tras la derogación de la reforma 2018 al INSS se mantiene 88,000 córdobas el salario máximo sobre el que se calcula el aporte al Seguro Social, independientemente de cuánto es el salario del asegurado; la reforma eliminó por completo ese techo pero debe revisarse.

- Incentivar la afiliación de los jóvenes que trabajan por cuenta propia –de modo que se aproveche el bono demográfico– con el régimen especial mencionado anteriormente, pero además dando a conocer más ampliamente los beneficios de estar asegurado, tales como cobertura por incapacidad temporal y permanente, parcial y total, subsidio por maternidad, atención especializada para enfermedades graves, entre otros.

6. Elevar la cotización a empleados y empleadores. Desde el año 2000 no se ha modificado el aporte de los trabajadores (6.25% de su salario), no se puede descartar un moderado incremento en este sentido, al igual que por parte de los empleadores. ¿Por qué moderado y no tan drástico como el de la reforma derogada? Porque a los empleadores ya se les incrementó su aporte en la reforma anterior (del 16% al 19%) y un nuevo aumento desincentivaría nuevas contrataciones e incrementos salariales, creando un círculo vicioso.

Sobre esta línea la Fundación Nicaragüense para el Desarrollo Económico y Social (FUNIDES) ha sugerido redirigir al INSS un punto porcentual del 2% que se destina al Instituto Tecnológico Nacional (INATEC) y que actualmente empresas y trabajadores casi no aprovechan.

7. ¿Aumentar la edad de jubilación y semanas a cotizar? Esta opción ha sido mencionada reiteradas veces y, aunque el Gobierno se ha negado públicamente a esa opción, es algo que no se puede descartar. ¿Por qué? Porque la esperanza de vida se ha ido incrementando, superando incluso la expectativa de vida en la región centroamericana, excepto Costa Rica, según datos oficiales. La esperanza de vida en Nicaragua pasó de 70.8 años en 2005 a 75.7 años en 2016 (en El Salvador es de 74.2 años, en Guatemala 73.9 y Honduras 73.8 años), aunque la esperanza de vida saludable es mucho menor (60.4 años para los hombres y 67.1 años para las mujeres).

Sin embargo, Nicaragua tiene un mercado laboral que prácticamente descarta a la mano de obra mayor de 40 años, por lo cual, si se elevara la edad de jubilación y/o las semanas requeridas para pensionarse, sería más difícil lograr la jubilación.

¿Cuáles de estas medidas se van a retomar? No se sabe todavía. De lo que sí hay certeza es que los cambios que vayan a darse deberán ser drásticos si se quiere dar sostenibilidad al Seguro Social por largo tiempo.

Y mientras esto se decide y se pone en ejecución, Nicaragua enfrenta un acelerado proceso de envejecimiento poblacional, que al combinarse con la reducción en la tasa de natalidad (3 hijos por mujer en 2005, a 2.4 en 2016), en pocas décadas se traducirá en un gran porcentaje de la población mayor a 60 años, la cual tendrá que ser sostenida por una minoría en edad de trabajar, creando gran presión a la economía.

En 2015 el 7.8% de la población de Nicaragua era mayor de 60 años, pero según estimaciones del economista Acevedo, en 2050 sería el 25.1% y en 2090 el 33.3% de la población. Tenemos que hacer cambios pronto.

Dania Suárez

Auditorías conocer donde se desvió los fondos del inss y recuperarlos…restituir lo robado…

Dania Suárez

Restituir lo robado